بعد الأضرار الجسيمة التي سببها فيروس كورونا لسوق الأسهم والاقتصاد ، ضرب الفيروس أسعار الفائدة أيضًا

تعني أسعار الفائدة السلبية أن المستثمرين سيحصلون على أموال أقل مما وضعوه في الأوراق المالية الحكومية بدلاً من جني الفائدة وأن النقد المودع في أحد البنوك ينتج عنه رسوم تخزين ، بدلاً من فرصة لكسب دخل من الفوائد. أنها تعكس تكاليف الإقراض العادية يجب على البنوك التجارية الدفع للاحتفاظ بأموالها في البنوك المركزية ، بدلاً من تحصيل الفائدة عليها.

هذا يعني أنه يجب أن يكون لديهم حافز لإقراض أموالهم بتكلفة منخفضة للبنوك الأخرى والشركات والمستهلكين مع فرض رسوم على بعض العملاء لإيداع النقود. من الناحية النظرية ، يشجع ذلك الناس على الاقتراض أكثر والإنفاق أكثر والادخار أقل – مما يؤدي إلى تحفيز الاقتصاد حتى لا تكون هناك حاجة إلى معدلات سلبية.

كان يُنظر إليه سابقًا على أنه نوع من التجربة الفكرية النظرية وخط لا ينبغي تجاوزه أبدًا ، فقد جرب محافظو البنوك المركزية في بعض البلدان ، ولا سيما الاقتصادات البطيئة النمو مثل اليابان وسويسرا ، وضع أسعار فائدة سلبية.

كان البنك المركزي السويدي أول من استخدمها في يوليو 2009 ، خفض Riksbank سعر الفائدة على الإيداع لليلة واحدة إلى -0.25٪.

حذا البنك المركزي الأوروبي حذوه في يونيو 2014 عندما خفض سعر الفائدة على الودائع إلى -0.1٪.

ومع ذلك ، فإن الأماكن ذات المعدلات السلبية مثل اليابان وأوروبا كانت لها نتائج مختلطة. اختارت دول أوروبية أخرى واليابان منذ ذلك الحين تقديم أسعار فائدة سلبية مما أدى إلى ما قيمته 9.5 تريليون دولار من الديون الحكومية التي تحمل عوائد سلبية في عام 2017

كما أفادت صحيفة وول ستريت جورنال أنه لم يقم أي بنك كبير قدم معدلات سلبية خلال أزمة الديون الأوروبية بتحويل أسعار الفائدة الرئيسية إلى إيجابية مرة أخرى.

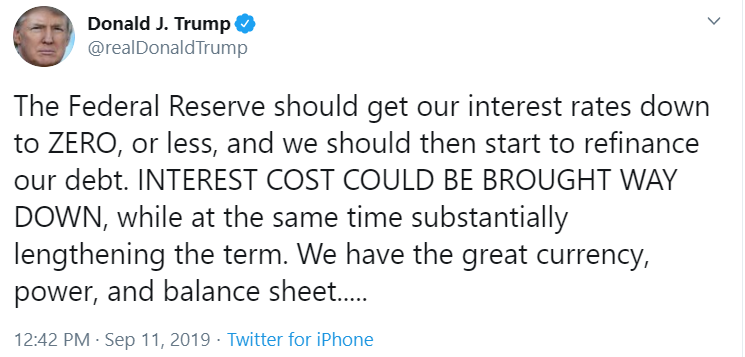

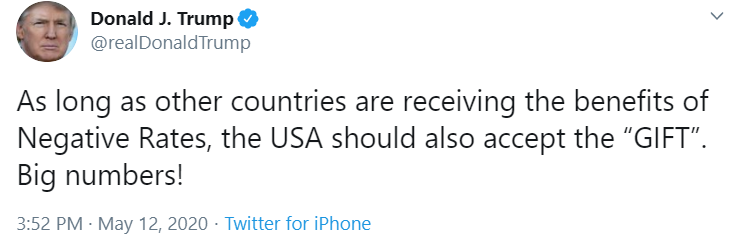

في الولايات المتحدة ، على الرغم من أن الرئيس دونالد ترامب كان يدفع بنك الاحتياطي الفيدرالي نحو خفض أسعار الفائدة إلى ما دون الصفر منذ أواخر العام الماضي ويجدد الدعوة إلى أسعار فائدة سلبية ، يقول إن الدول الأخرى تتمتع بالفعل بـ “الهدية” ، في الثالث عشر من الشهر الجاري. مايو ، أعلن رئيس مجلس الاحتياطي الفيدرالي جيروم باول أن البنك المركزي لا يفكر في أسعار الفائدة السلبية في هذه المرحلة ، حتى مع ظهور البنوك المركزية الأخرى وكأنها منفتحة على الفكرة – مثل بنك إنجلترا -.

قال جيروم باول في شهادته أمام الكونجرس: “عندما يكون لديك أسعار فائدة سلبية ينتهي بك الأمر إلى خلق ضغط هبوطي على ربحية البنك مما يحد من التوسع الائتماني”

استجابت وسائل التواصل الاجتماعي لاحتمال انخفاض الأسعار باستمرار بنكات حول “بطاقات الائتمان ذات معدلات الفائدة السلبية” التي تكسبك المال كلما تسوقت أكثر.

قال ويليام إسحاق الرئيس السابق لشركة التأمين على الودائع الفيدرالية والرئيس المشارك في مجموعة Isaac-Milstein Group: “يُقصد من أسعار الفائدة السلبية أن تكون عاملاً مثبطًا للناس للاحتفاظ بالنقود بدلاً من استخدام الأموال لشراء السلع وإنفاق الأموال”.

قال ويليام إسحاق ، الرئيس السابق لشركة التأمين على الودائع الفيدرالية: “يُقصد من أسعار الفائدة السلبية أن تكون عاملاً مثبطًا للناس للاحتفاظ بالنقود بدلاً من استخدام الأموال لشراء السلع وإنفاق الأموال”.

وفقًا لورقة صادرة عن لجنة النظام المالي العالمي كانت هذه الأدوات فعالة في تجنب الانكماش على الرغم من أنها قلصت أرباح البنوك.

قال ديفيد ليبوفيتز محلل السوق العالمي في جيه بي مورجان لإدارة الأصول “لا يوجد دليل يذكر إن وجد على أن المعدلات السلبية تحفز بالفعل النمو أو التضخم أو تحسن الإقراض المصرفي”

وحذرت الصحيفة أيضًا من أنه لا يمكن تحديد الآثار طويلة المدى لأسعار الفائدة السلبية بشكل كامل

حتى لو لم يكن السعر سالبًا ، يبدو أن بيئة معدل الفائدة المنخفضة موجودة لتبقى